انواع آپشن ها (انواع اختیار معامله)

راهنمای مطالعه

[vc_row][vc_column][vc_column_text]

معرفی انواع آپشن ها

آپشن های اروپایی و آمریکایی

انواع آپشن ها :آپشن های آمریکایی می توانند در بازه زمانی مربوط به تاریخ خرید و تاریخ انقضا اجرا شوند. یک تفاوتی که آپشن های اروپایی نسبت به آپشن های آمریکایی دارد عبارت از این مورد می باشد که آنها فقط در پایان دوره و در تاریخ انقضاء اجرا می شوند. در واقع تفات مابین آپشن های آمریکایی و اروپایی عبارت از تفاوت جغرافیایی نیست، بلکه تنها تفاوت آنها عبارت از اجرای زودتر مورد آمریکایی می باشد. اکثر آپشن هایی که در شاخص های سهام وجود دارند، عبارت از نوع اروپایی می باشند. به دلیل اینکه اختیار مربوط به اجرای زودتر یک نوع امتیاز است، معمولا آپشن های آمریکایی نسبت به آپشن های مشابه اروپایی شان ارزش بیشتری دارند. این بدان دلیل است که ویژگی اجرای زودتر یک ویژگی مطلوبی می باشد و منجر به ایجاد اضافه ارزش می شود.

همچنین یک سری آپشن های خارجی (exotic options) هم وجود دارند؛ علت استفاده از این عنوان عبارت از این مورد است که نحوه پرداخت آنها متغیر می باشد یا اینکه مربوط به موارد کاملا متفاوتی هستند و واژه “اختیار یا optionality” در آنها استفاده شده است. برای مثال آپشن های باینری (binary) یا مضاعف دارای یک ساختار پرداخت ساده ای هستند که در صورت اتفاق افتادن پرداخت (صرف نظر از هر مقداری) تعیین می شوند. سایر موارد مربوط به آپشن های خارجی شامل آپشن های ناک اوت، ناک این، مانعی، لوک بک، آسیایی و برمودایی می باشند. نکته مهمی که وجود دارد عبارت از این است که آپشن های خارجی مختص تاجران حرفه ای مشتقات می باشند.

تاریخ انقضاء آپشن و نقدینگی

انواع آپشن ها همچنین می توانند از طریق طول مدتشان دسته بندی شوند. آپشن های کوتاه مدت عبارت از آپشن هایی هستند که معمولا در طول یک سال منقضی می شوند. آپشن های بلند مدت عبارت از آپشن هایی هستند که تاریخ انقضاء آنها بیش از یک سال است و به عنوان اوراق بهادار مربوط به پیش بینی دارایی بلند مدت یا LEAP (Long-term Equity Anticipation Securities) دسته بندی می شوند. LEAP ها مشابه آپشن های معمولی هستند و فقط طول مدت بیشتری دارند.

همچنین انواع آپشن ها می توانند از طریق تاریخ انقضاء متمایز شوند. در حال حاضر بخشی از آپشن ها به صورت هفتگی و در هر جمعه، در پایان هر ماه یا حتی به صورت روزمره منقضی می شوند. همچنین آپشن های شاخص و ETF در برخی مواقع دارای تاریخ های انقضاء فصلی هستند.

نحوه خواندن جدول آپشن ها

اکثر تاجران اطلاعات مربوط به انواع آپشن ها را از طریق منابع آنلاین بدست می آورند. در حالیکه هر منبعی فرمت خاص خودش را برای ارائه اطلاعات دارد، یک سری مولفه های کلیدی که در اکثر آنها وجود دارند، عبارتند از:

- حجم (VLM) به شما می گوید که چه تعداد از قراردادهای مربوط به یک آپشن خاص در آخرین دوره معامله شده اند.

- قیمت خرید پیشنهادی یا bid عبارت از آخرین سطح قیمتی است که یک شرکت کننده تمایل دارد برای خرید یک آپشن خاص پرداخت کند.

- قیمت درخواستی یا ask عبارت از آخرین قیمتی است که توسط یک شرکت کننده برای فروش یک آپشن خاص پیشنهاد شده است.

- نوسان قیمت خرید پیشنهادی اعمال شده (IMPL BID VOL) می تواند به عنوان نااطمینانی از تغییرات و سرعت قیمت مربوط به آینده در نظر گرفته شود. این ارزش از طریق یک مدل قیمت گذاری آپشن (همانند مدل بلک اسکولز Black – Scholes Model) محاسبه شود و نشان دهنده سطح نوسان آینده پیشبینی شده بر اساس قیمت فعلی یک آپشن می باشد.

- شماره بهره باز (OPN OP) نشان دهنده تعداد کل قراردادهای مربوط به یک آپشن می باشد که باز شده اند. همزمان با بسته شدن تجارت های باز، بهره های باز کاهش می یابند.

- دلتا (Delta) می تواند به عنوان یک احتمال در نظر گرفته شود. برای مثال یک دلتا 30 آپشن به احتمال نزدیک به 30 درصد همراه با ارزش منقضی می شود. همچنین دلتا حساسیت آپشن ها را نسبت به تغییرات قیمتی آنی در دارایی مورد نظر نشان می دهد. در صورتیکه قیمت دارایی پایه به اندازه یک دلار تغییر پیدا کند، قیمت دلتا 30 آپشن به میزان 30 سنت تغییر خواهد کرد.

- گاما (Gamma) عبارت از سرعتی است که یک آپشن به سمت بی ارزش شدن حرکت می کند. همچنین گاما می تواند به عنوان حرکت دلتا در نظر گرفته شود.

- وگا (Vega) یک حرف یونانی است که نشان دهنده مقدار احتمال مربوط به تغییر قیمت یک آپشن بر مبنای تغییر تک نقطه ای در نوسانیت اعمال شده می باشد.

- تتا (Theta) یک حرف یونانی می باشد و نشان دهنده مقدار کاهش ارزش یک آپشن در طول یک روز است.

- قیمت استرایک (strike) عبارت از قیمتی می باشد که یک خریدار در صورت تصمیم گرفتن برای اجرای یک آپشن، می تواند دارایی مربوطه را بر اساس این قیمت خریداری کند یا بفروشد.

اسپریدها و ترکیبات

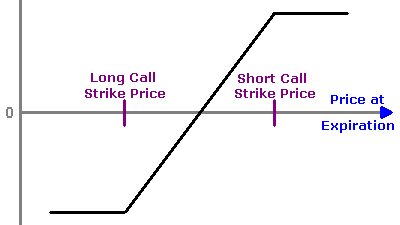

اسپریدها از دو یا چند پوزیشن آپشنی مربوط به یک گروه استفاده می کنند. ترکیب آنها شامل یک نظریه نسبت به بازار (سفته بازی) به همراه کاهش داد زیان (هجینگ) می باشد. همچنین اسپریدها دارای یک حد بالا هم می باشند. با این وجود این استراتژی ها همچنان محبوب می باشند، چرا که در مقایسه با آپشن های انفرادی دارای هزینه کمتری هستند. اسپریدهای عمودی عبارت از فروختن یک آپشن به منظور خرید یک آپشن دیگر می باشد در اغلب مواقع آپشن ثانویه از همان نوع و دارای همان تاریخ سررسید است، ولی دارای قیمت استرایک متفاوتی می باشد.

یک اسپرید بول کال یا یک اسپرید عمودی بول کال از طریق خرید یک کال و فروش همزمان یک کال دیگر با قیمت استرایک بالاتر و با همان تاریخ انقضاء می باشد. یک اسپرید در صورتی سودآور خواهد بود که ارزش دارایی مربوطه افزایش یابد، ولی حد بالایی آن به دلیل استرایک شورت کال محدود خواهد بود. با این وجود، سود حاصل از فروختن یک کال استرایک بالاتر منجر به کاهش هزینه خرید مربوط به آپشن دارای قیمت پایین تر می شود. به طور مشابه یک اسپرید بیر پوت یا یک اسپرید عمودی بیر پوت شامل خرید یک پوت و فروختن پوت ثانویه با یک استرایک پایین تر و با همان تاریخ انقضاء می باشد. در صورتیکه شما آپشن های دارای تاریخ های انقضاء متفاوتی را خرید و فروش کنید، این مورد به عنوان اسپرید کلندر یا اسپرید زمان (calendar spread or time spread) در نظر گرفته خواهد شد.

اسپرید

ترکیبات به صورت ساختار یافته و از طریق یک کال و یک پوت معامله می شوند. یک نوع خاصی از ترکیبات وجو دارند که به عنوان ترکیبی شناخته می شوند. ویژگی متمایز ترکیبی عبارت از ایجاد یک پوزیشن آپشنی می باشد که همانند دارایی مد نظر رفتار می کند، ولی هیچ نوع کنترلی بر روی دارایی ندارد. هر چند که شما برای تصاحب یک سهمی ممکن است با موانع قانونی مواجه باشید، ولی با استفاده از انواع آپشن ها می توانید یک پوزیشن ترکیبی ایجاد کنید.

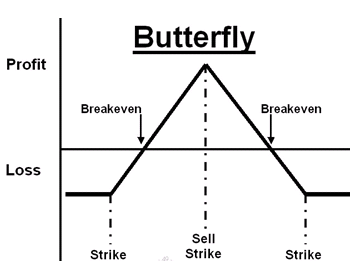

پروانه ها

یک پروانه (butterfly) از یک آپشنی تشکیل شده است که دارای سه استرایک می باشد؛ این استرایک ها دارای فاصله یکسانی با هم هستند، انواع آپشن ها از یک نوع هستند (همه آنها کال یا پوت هستند) و دارای تاریخ سررسید یکسانی می باشند. در پروانه لانگ، آپشن استرایک وسطی فروخته می شود و استرایک های بیرونی به نسبت 1:2:1 خریداریس می شوند (خرید یک مورد، فروش دو مورد، خرید یک مورد).

در صورتیکه این نسبت حفظ نشود، این مورد یک پروانه نخواهد بود. استرایک های بیرونی معمولا به عنوان بال های پروانه در نظر گرفته می شوند و استرایک درونی به عنوان بدنه می باشد. ارزش یک پروانه هیچ وقت نمی تواند زیر صفر باشد. یک حالتی که ارتباط نزدیکی با پروانه دارد، کوندور (condor به معنای کرکس) می باشد. تفاوتی که این دو حالت با هم دارند، عبارت از این است که در کوندر آپشن های وسطی دارای قیمت استرایک یکسانی نیستند.

[/vc_column_text][/vc_column][/vc_row]