قرارداد فوروارد فارکس

راهنمای مطالعه

- قرارداد فوروارد فارکس (FX Forward)

- فارکس فوروارد چه تفاوتی نسبت به معاملات بازار اسپات دارد؟

- فورواردهای فارکس چه تفاوتی نسبت به فیوچرزهای فارکس دارند؟

- قراردادهای فوروارد فارکس به چه صورتی قیمت گذاری میشوند؟

- یک مثال در مورد قیمتگذاری فوروارد فارکس

- ریسکهای موجود در قراردادهای فوروارد فارکس

- ریسک اعتباری

- ریسک نرخ مبادله و نرخ بهره

- قرارداد های بازار فارکس

- درباره بازار آتی طلا بخوانید

- بازار سهام چیست و چه تفاوتی با سایر بازارها دارد؟

- انواع تابلوهای بورس و فرابورس

- تحقیقات بازار در دیجیتال مارکتینگ

- اهمیت مطالعه بازار در طرح توجیهی محصول جدید

- قرارداد های مالی

[vc_row][vc_column][vc_column_text]

قرارداد فوروارد فارکس (FX Forward)

قرارداد فوروارد فارکس عبارت از یک قراردادی میباشد که در آن دو طرف برای تحویل یک مقدار ثابتی از یک ارز در ازای دریافت یک مقدار ثابتی از ارز دیگر و در یک تاریخ مشخصی در آینده توافق میکنند.

از نظر کارشناسان گروه مشاوران خبره تنها تفاوت این قرارداد با اسپات فارکس در این است که فوروارد فارکس در هر تاریخ از قبل تعیین شدهای تسویه می شود (که معمولا سه روز یا بیش از سه روز بعد از تاریخ معامله میباشد)؛ این در حالی است که تسویه یا تحویل اسپات فارکس بیش از 2 روز کاری نمیباشد. به زبان ساده میتوان گفت که فورواردهای فارکس عبارت از قراردادهایی میباشند که یک توافقی را برای تبادل یک مقدار ثابتی از ارز در یک تاریخ مشخص شدهای در آینده ایجاد میکنند.

نرخ تبادل این معاملات در زمان نوشتن قرارداد مشخص میشود؛ این روز به عنوان “تاریخ مبادله” شناخته میشود و تسویه چند روز بعد از آن صورت میگیرد. همچنین فارکس یک قرارداد دارای تسویه مربوط به آینده است که بعد از تاریخ سررسید منقضی می شود و امکان مبادله ارزها را فراهم میکند.

فارکس فوروارد چه تفاوتی نسبت به معاملات بازار اسپات دارد؟

تفاوت اصلی که مابین این دو بازار وجود دارد، عبارت از این است که تبادلات بازار اسپات دارای تحویل سریع میباشد. در قرارداد فوروارد فارکس در مورد یک تاریخ تحویل مربوط به آینده توافق می شود و به همین دلیل قیمتگذاری متفاوتی نسبت به بازار اسپات دارد. همچنین متفاوت بودن نرخهای بهره مربوط به این قراردادها هم یک عامل دیگری میباشد که منجر به متفاوت شدن نحوه قیمت گذاری آنها شده است.

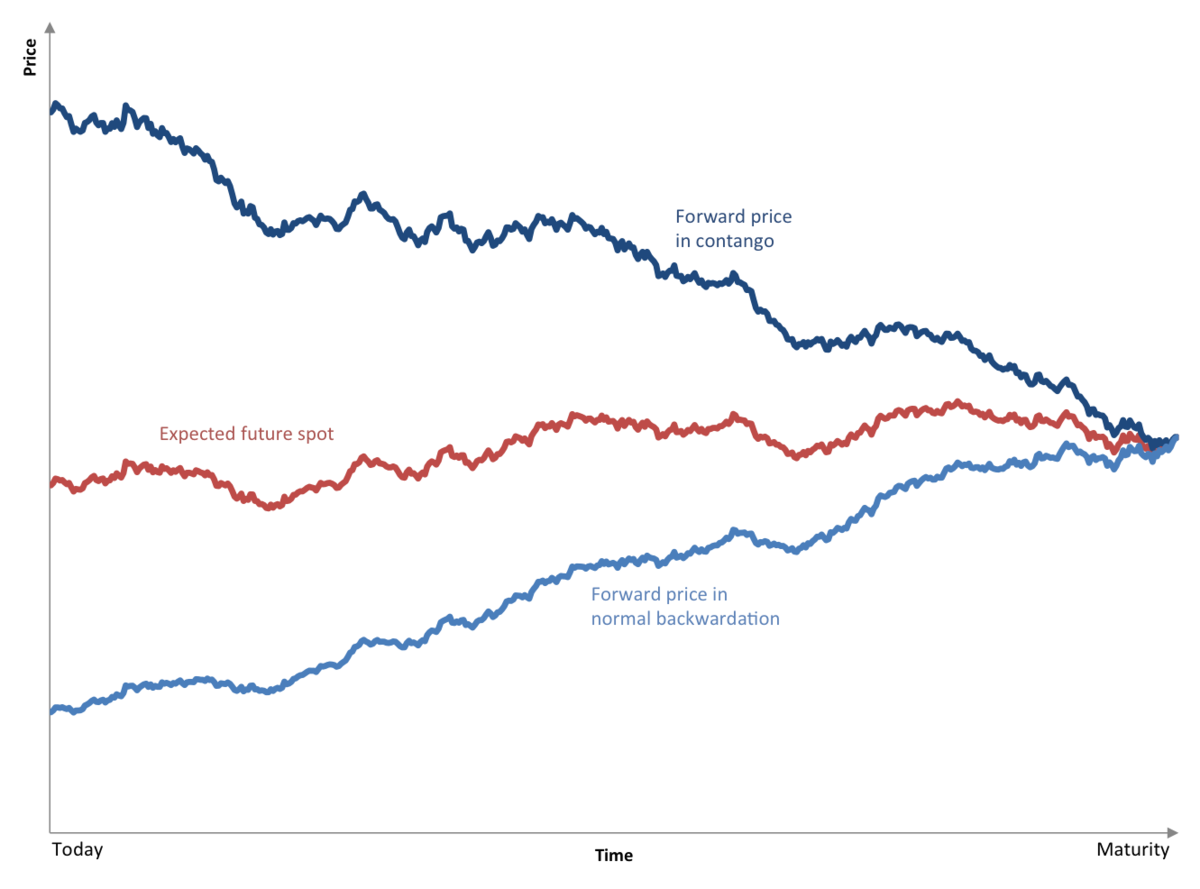

یک تصور اشتباهی که در مابین افراد تازه وارد به این بازار وجود دارد، عبارت از این است که فورواردهای فارکس یک قیمتی را مشخص میکنند که انتظار میرود یک جفت ارزی برمبنای همان قیمت در آینده مورد مبادله قرار بگیرد. چنین تصوری هیچ وقت در واقعیت مصداق پیدا نمیکند. در واقع فورواردهای فارکس صرفا یک تابعی از نرخهای بهره مربوطه میباشند و طول مدت قرارداد به هیچ عنوان نشاندهنده انتظارات موجود از قیمتهای آینده نمیباشند.

فورواردهای فارکس چه تفاوتی نسبت به فیوچرزهای فارکس دارند؟

یک تفاوت مهمی که مابین معاملههای فوروارد و قراردادهای فیوچرز وجود دارد عبارت از این است که قراردادهای فوروارد برخلاف قراردادهای فیوچز استاندارد شده نیستند. در عوض شرایط و طول مدت هر قرارداد به صورت مجزا مورد مذاکره قرار میگیرد.

یک قرارداد فوروارد عبارت از یک توافق فردی مابین دو طرف میباشد و از طریق شبکه فرابورس (OTC) و در یک شبکه تشکیل یافته از بانکها و کارگزاریها مورد مبادله قرار میگیرد. یک قرارداد فیوچرز یک نوع قراردادی است که در یک بازار سازمان یافته و دارای اندازه و تاریخ تسویه استاندارد مورد معامله قرار میگیرد؛ این قرارداد تا زمان سررسید قرارداد و به قیمت بازاری قابل فروش مجدد میباشد.

در واقع میتوان گفت که یک قرارداد فیوچرز عبارت از یک قرارداد فوروارد استاندارد شدهای است که به جای مذاکره و مبادله شدن بر مبنای OTC، در یک بازار مبادله استاندارد داد و ستد میشود. قراردادهای فیوچرز از طریق یک اتاق تهاتر مورد مبادله قرار میگیرند و قیمت آن به صورت روزمره در بازار مشخص میشود؛ در نتیجه ریسک اعتباری طرف مقابل به صورت قابل توجهی کاهش مییابد.

همچنین اتاق تسویه این تضمین را ایجاد میکند که یک قرارداد بتواند از طریق خرید یک قرارداد ثانویهای لغو شود که بعد از نقض کردن قرارداد اولیه، پوزیشن را خنثی میکند. با این وجود، در صورتیکه فرد دارای یک قرارداد فوروارد فارکس بخواهد موقعیت خودش را معکوس کند یا از موقعیت خارج شود، باید یک قرارداد ثانویه وجود داشته باشد؛ همچنین در صورتیکه قرارداد ثانویه با یک طرف متفاوتی نسبت به طرف اول منعقد شود، دو طرف و دو قرارداد وجود خواهند داشت که دارای دو نوع متفاوتی از ریسک های اعتباری مربوط به طرف مقابل هستند.

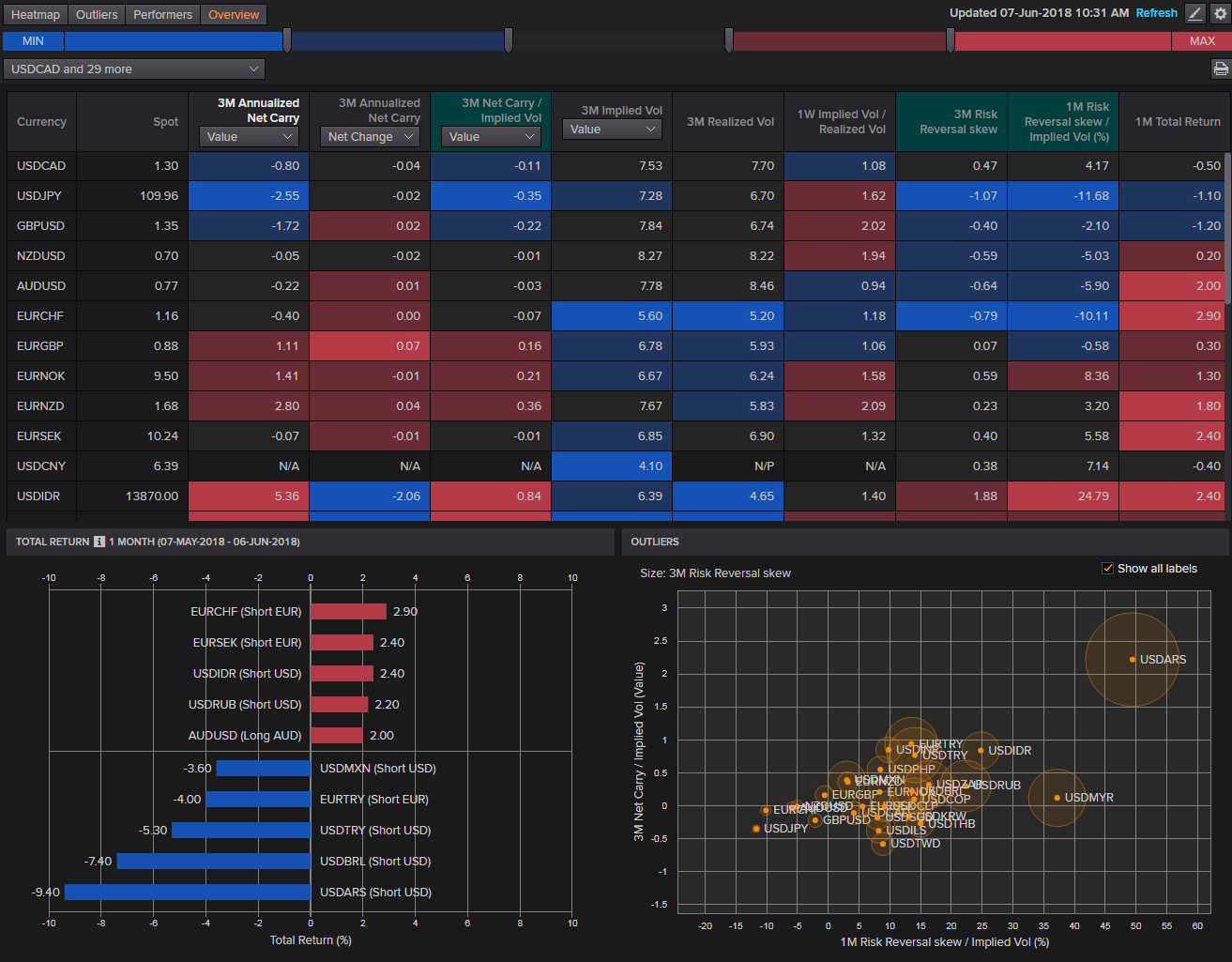

قراردادهای فوروارد فارکس به چه صورتی قیمت گذاری میشوند؟

یک سری فرمولهای فنی شناخته شدهای وجود دارند که به دلیل پیچیده بودن بیش از حد در این مقاله مورد بررسی قرار نمیگیرند. در عوض فاکتورهای کلیدی که در قیمتگذاری فورواردهای فارکس وجود دارند، بیان میشوند.

زمانیکه شما یک فوروارد فارکس را خریداری میکنید، سود انباشته مربوط به ارز خریداریده شده از طریق فروش ارز میتواند منجر به سود شود. در صورتیکه تبادل ارز در تاریخ انقضاء معامله سودآور باشد، سود اکتسابی میتواند افزایش پیدا کند. به منظور اینکه فورواردهای فارکس دارای یک سود بدون ریسک باشند، دارای یک قیمت متفاوتی هستند که نرخ بهره قابل اعمال را برای معامله ارزی مشخص شده در نظر میگیرند.

یک مثال در مورد قیمتگذاری فوروارد فارکس

فرض کنید که قیمت بازار اسپات برای جفت EUR/USD برابر 1.30 و قیمت این جفت در قرارداد فوروارد سه ماهه برابر با 1.32 باشد. در صورتی که نرخ هدلاین ECB برابر با 2.5% باشد و نرخ هدلاین Fed برابر با 5% باشد؛ در این شرایط قیمت فوروارد برابر با 1.3082 خواهد شد. این قرارداد دارای سود 82 دلار آمریکایی خواهد بود که در طول دوره مشخص شده انباشته میشود.

به طور مشابه در صورتیکه نرخ بهره کوتاه مدت منفی باشد (نرخ بهره ارز اعلام شده بالاتر از ارز پایه باشد)، در این صورت قیمت فوروارد پایینتر از قیمت اسپات خواهد شد. این مورد برای کاهش زیان ذاتی در نظر گرفته میشود که به دلیل تفاوت نرخ بهره ایجاد شده است. برای اینکه درک درستی نسبت به این مورد به دست بیاورید، به مثال زیر توجه کنید:

فرض کنید که یک شرکت آمریکایی یک محصولی را از یک شرکت ژاپنی خریداری کند و متعهد به پرداخت 100 میلیون ین در طول 90 روز شود. این وارد کننده ین بدهکار خواهد شد و ملزم به پرداخت آن در آینده میشود. همچنین فرض کنید که قیمت ین فعلی برابر با 100 ین به ازای هر دلار باشد.

با این وجود ممکن است قیمت ین در برابر دلار آمریکا افزایش پیدا کند و در نتیجه هزینه دلاری این وارد کننده بیشتر شود. این وارد کننده از طریق وارد شدن به یک قرارداد فوروارد 90 روزه با یک بانک و با قیمت 97 ین به ازای هر دلار (که برابر با نرخ فوروارد فارکس است)، میتواند این ریسک را از بین ببرد. قراردادهای فوروارد فارکس علاوه بر استفاده شدن برای هجینگ (همانطور که در این مثال نشان داده شد)، همچنین میتوانند برای تجارتهای سفتهبازی هم بکار گرفته شوند که از طریق سوداگری در مورد افزایش نرخهای آینده فارکس، یک ریسک فارکسی را ایجاد میکنند.

ریسکهای موجود در قراردادهای فوروارد فارکس

هر چند که قرارداد فوروارد فارکس دارای ماهیت هجینگ میباشند و برای کاهش ریسک به کار گرفته میشوند، ولی خود این قراردادها هم دارای یک سری ریسکهایی هستند که اصلیترین آنها عبارت از موارد زیر میباشند:

ریسک اعتباری

اصلیترین ریسک قرارداد فوروارد فارکس عبارت از ریسک اعتباری میباشد. به دلیل اینکه این قراردادها دارای تسویه سریع نمیباشند (برخلاف معاملههای بازار اسپات)، این ریسک به عنوان ریسک این بازار در نظر گرفته میشود. در صورتیکه طرف مقابل موجود در این قرارداد قادر به اجرای کامل قراردادش در تاریخ سررسید نباشد، طرف اول هم یک بخشی از ارزش معامله یا کل ارزش آن را از دست خواهد داد.

ریسک نرخ مبادله و نرخ بهره

قرارداد فوروارد فارکس در یک نرخ تبادل قفل میشود و ارزش اسپات در زمان سررسید مورد محاسبه قرار نمیگیرد. این ریسک به عنوان ریسک نرخ بهره و ریسک نرخ مبادله در نظر گرفته میشود. برای مثال در صورتیکه نرخ بهره در طول دوره قرارداد تغییر پیدا کند، این فرد نخواهد توانست از تغییر صورت گرفته در نرخهای مورد نظر منتفع شود. علاوه بر این در صورتیکه نرخ تبادل به صورت قابل توجهی تغییر پیدا کند، این فرد نخواهد توانست از تغییرات سودمند صورت گرفته در قیمت اسپات منتفع شود.

[/vc_column_text][/vc_column][/vc_row]