عمرنوپا با توجه به میزان ریسک و قیمت کسب و کار

راهنمای مطالعه

- مقدمه:

- 1.مرحله پیشا بذری(pre-seed)

- 2.مرحله بذر و کشت ایده(seed)

- 3.مرحله تولید اولین محصول

- 4.مرحله تحقق اولین فروش

- 5.مرحله استقرار بازار

- 6.مرحله عرضه به بورس یا فروش تجاری

- مدلی برای بومی سازی مراحل و میزان سرمایه گذاری در کشور

- سرمایه پذیری در فاز هسته یا پیدایش(seed)

- 2.دور نخست و دوم(series A & B)

- 3.دور های سوم و چهارم(series C & D)

- یک کارآفرین در کشور چگونه میتواند سرمایه گذار فرشته پیدا کند

- روشهای یافتن یک فرشته سرمایه گذار

- متقاعد کردن سرمایه گذار

- چگونه میتوان فرشته سرمایه گذار بود

- سوال اول: سرمایه گذار از کجا شروع کند؟

- سوال دوم: چقدر پول بگذاریم و سهم ما چقدر باشد؟

- سوال سوم: در مراحل بعدی سرمایه گذاری بمانید یا بروید؟

- سوال چهارم :کدام شرکت را انتخاب کنیم؟

- سوال پنجم:چه کنید تا پیشنهادات خوب به سمتتان بیاید؟

- سوال ششم: چگونه سرمایه گذار خوبی باشیم؟

مقدمه:

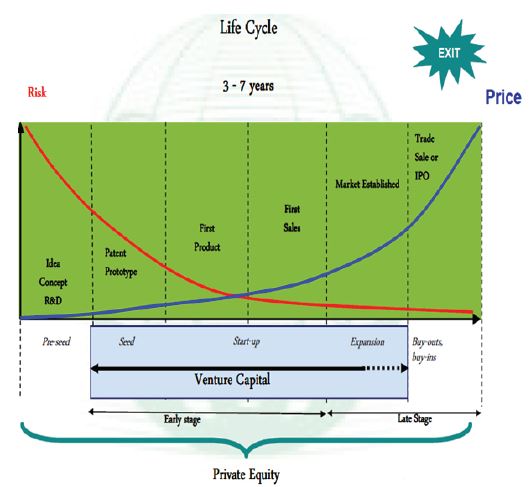

عمرنوپا با توجه به میزان ریسک و قیمت کسب و کار دارای شش مرحله می باشد که از آن میان یک مرحله مقدماتی سپس به مرحله آغازین و سرانجام با مرحله متعهد وجود دارد که مطابق نمودار زیر قابل نمایش است.

1.مرحله پیشا بذری(pre-seed)

مرحله ای است که در آن استارت آپ هنوز در مرحله ایده، مفهوم و تحقیق و توسعه است. بیشترین ریسک در سرمایهگذاری و کمترین قیمت را دارد. در این مرحله معمولاً خودگردانی(Bootstrapping) بیشتر صورت میگیرد

2.مرحله بذر و کشت ایده(seed)

مرحله ای است که در آن ایده اولیه به مرحله پتنت، پورتو تایپ یا کمینه محصول قابل عرضه(MVP) رسیده است. در این مرحله معمولاً فرشتگان سرمایه گذار و برخی سرمایهگذاران ریسک پذیر مراحل آغازین به سرمایهگذاری میپردازند در این مرحله، ریسک اندکی کاهش یافته ولی همچنان بالاست و کسب و کار قیمت اندکی یافتند

3.مرحله تولید اولین محصول

4.مرحله تحقق اولین فروش

این دو این دو مرحله با یکدیگر مرحله شکل گیری نوپا را شکل میدهند و در اینجاست که به مرور مدل سرمایه گذاری از فرشتگان به سوی ریسک پذیران سوق و قیمت کسب و کار افزایش سریع و میزان ریسک به تدریج کاهش می یابد.

5.مرحله استقرار بازار

مرحله ای است که نوپا توانست است بازار هدف خود را محقق و تثبیت کند و با این کار ریسک آن به حداقل و رشد قیمت آن به حداکثر خود نزدیک میشود. در پایان این مرحله که مرحله متاخر عمر نوپا به شمار میآید، سرمایهگذاران در پی خروج از این کسب و کار و برداشت سود سرمایه گذاری خود خواهند بود

6.مرحله عرضه به بورس یا فروش تجاری

در این مرحله کسب و کار نوپا به مرحله نهایی رشد خود رسیده و به قله قیمتی خود دست یافته است و با گزینه های جذابی چون عرضه به بورس یا فروش به کمپانیهای بزرگ روبرو میشود. بیشتر موفقیتها و معروفیت کسب و کارهای نوپا در این مرحله محقق میشود.

مدلی برای بومی سازی مراحل و میزان سرمایه گذاری در کشور

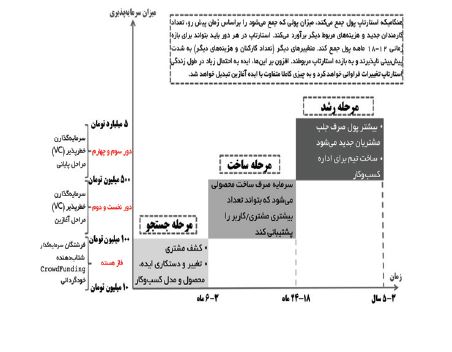

ناصر غائم زاده با ترجمه و بومی سازی نمودار زیر تلاش کرده اند تا شما ای از میزان سرمایه لازم در مراحل مختلف عمر یک کسب و کار نوپا در کشور را پیشنهاد کند وی مراحل مختلف را چنین شرح میدهد.

-

سرمایه پذیری در فاز هسته یا پیدایش(seed)

معمولاً پذیرش ۱۰ میلیون تومان تا 100 متغیر است.استارتاپ این پول را برای پوشش هزینه ها و حقوق برای ۳ تا ۶ ماه میخواهد.

2.دور نخست و دوم(series A & B)

استارت آپ ها در این دور ها میزان سرمایه های متفاوتی از ۱۰۰ میلیون تا ۵۰۰ میلیون تومان جذب میکنند که هزینه های این شرکت را برای ۱۲ تا ۱۸ ماه پوشش می دهد.

3.دور های سوم و چهارم(series C & D)

اینها دورههای پایانی برای استارتاپ هستند. پولی که جمع می شود، معمولاً بین ۵۰۰ میلیون تا ۵ میلیارد تومان است بیشتر پول صرف جذب مشتریان جدید و گسترش به بازارهای جدید می شود.

یک کارآفرین در کشور چگونه میتواند سرمایه گذار فرشته پیدا کند

درباره نقش و جایگاه فرشته سرمایه گذار در سرمایه گذاری های حوزه کسب و کارهای نوپا گفته شد از آنجایی که سرمایهگذاری در استارت آپ های سیلیکون ولی به صورت یک فرهنگ درآمده و برای آن انواع و اقسام روش ها و قوانین مدون وجود دارد لذا پیدا کردن فرشته سرمایه گذار برای یک نوع پا زیاد سخت نیست، او میتواند با یک جستجوی محلی یا روشهای زیر سرمایهگذار خود را پیدا کند

روشهای یافتن یک فرشته سرمایه گذار

در نزدیکی و ارتباط با دانشگاه ها و مراکز رشد کلوب های سرمایه گذاری یا کنفدراسیون فرشته

جستجو در اینترنت مراجعه به وب سایت شخصی سرمایهگذاران

مراجعه به وب سایت انجمن سرمایه گذاران

مراجعه به وب سایت های ویژه یافتن سرمایه داران فرشته مانند سایت angelist یا cruunchbase و بسیاری دیگر از وب سایت های مشابه

ارسال ایمیل به شرکت یا شخص سرمایهگذار زیرا بسیاری از اشخاص سرمایهگذار خود بر برندی در صنعت هستند

تماس با یک شرکت مشاور محلی

تماس با یک شرکت مالی

با کمک وکیل خود یا حسابدار خود

تماس با موسسه توسعه اقتصادی محل زندگی خود

تماس با موسسات سرمایه گذاری

تماس با بانک خود

آشنایی با سرمایه گذاران از طریق معرفی دوستان

بنابراین برای یک کارآفرین جوان در سیلیکون یافتن سرمایه گذار در محیطی که صدها شرکت سرمایهگذاری ریسک پذیر وجود دارد و هزاران سرمایهگذاری ریسک پذیر و یک فرهنگ مناسب وجود دارد زیاد سخت نیست یک کارآفرین می تواند در گام اول تا حدود ۵۰۰ هزار دلار برای ایده خود سرمایه جذب کند.

متقاعد کردن سرمایه گذار

در واقع اگر کارآفرین بتوانند سرمایهگذار را متقاعد کند آنگاه توانسته است خود را نیز متقاعد کند که ترکیبی از واقع گرایی به همراه چاشنی خوشبینی برای توجیه سرمایهگذار لازم است این باعث میشود کارآفرین به صورت جدی تری بر روی بازار هدف و ویژگی های متمایز کننده محصولات مطالعه کنند اینها همه تصورات موفقیت کسب و کار را منطقی می کند چرا که کارآفرین مجبور است اولین مشتری اش یعنی سرمایهگذار را متقاعد کند. وجود زیرساختهای قانونی و حمایتی موجب میشود تا توسعه پایدار رسالت داشته باشد از بطن جوامع شروع شود و رشد کند تا بتواند موجب ایجاد شغل و رونق اقتصادی و ارتقای سطح کیفیت زندگی شود.

چگونه میتوان فرشته سرمایه گذار بود

در این بخش سعی می شود از دیدگاه یک سرمایه گذار ابهام ها و سوال های مختلف مطرح و بررسی شود بازار سرمایه گذاری بر نوپاها نیز مانند هر بازار سرمایه گذاری دیگر مهارت ها چالشها ریسک ها وتجربه های خاص خودش را میخواهد. سرمایهگذار بعد از مدتی تجربه پیدا خواهد کرد که کدام کسب و کار احتمال موفقیت دارند و کدام ندارد ریسک ها را می شناسد و قلق ها دستش می آید

سوال اول: سرمایه گذار از کجا شروع کند؟

مثل کسی که میخواهد به بازار بورس وارد شود بهترین راه این است که کسی دست او را بگیرد یعنی با راهنمایی و توصیه یک دوست وارد بازار مشود و در کنار او قدم بردارد این برای شروع نقطه خوبی است.

سوال دوم: چقدر پول بگذاریم و سهم ما چقدر باشد؟

اگر از مبالغ کم شروع شود بهتر است منتها قبل از هر چیزی باید ارزش شرکت قبل از ورود فرد محاسبه شود مثلاً اگر فرد ۱۰ هزار دلار بیاورد و ارزش شرکت ۵۰۰ هزار دلار برآورد شود، آنگاه سهم 1و 2 درصد شرکت خواهد بود. اینکه شرکت چه میزان به پول نیاز داشته باشد و در چه مرحلهای از پیشرفت باشد سهمش را تغییر خواهد داد. موسساتی در امریکا وجود دارند که ارزش نوپا ها را محاسبه میکند مشابه آن در کشور خودمان شرکتهای حسابرسی هستند با این تفاوت که اولیه تخصصشان در استارتاپ ها می باشد.

سوال سوم: در مراحل بعدی سرمایه گذاری بمانید یا بروید؟

این مهم است زیرا اگر نوپا موفق باشد به زودی موفق به جذب سرمایه گذاری های عمده دیگری خواهد شد آنها عموماً ریسک پذیر هستند و زمانی که موفقیت استارتاپ تضمین شده است وارد گود می شود در این مرحله ممکن است شما را با سود مناسبی به بیرون برانند اما بهتر است شما بیرون نروید یعنی با همان سهم حتی خیلی کوچک در استارتاپ بمانید چرا که در مرحله عرضه عمومی اگر موفق باشند پول عظیمی کسب می کنید

سوال چهارم :کدام شرکت را انتخاب کنیم؟

این مسئله با تجربه ارتباط نزدیکی دارد برای شما که تازه وارد بازار شده بهتر از جزئی نشوید و به سرعت به دنبال نام های داغ بازار نروید مانند سرمایهگذار تازه کاری که وارد تالار بورس شده و به سرعت تحت تأثیر شایعات قرار میگیرد نباشیم کسب و کاری را انتخاب کنید که ایده خوبی پشت آن باشد زمان ورود فرشته سرمایه گذار زمانی است که ۴ تا ۵ روز دامدان شده است و پیش بینی موفقیت آن مقداری سخت است در اینجا تجربه و شام تشخیص مهم است باید در بین گمنام ها به دنبال آن بود تا آنها را که بدان سیل بالاترین دارند انتخاب کنید

سوال پنجم:چه کنید تا پیشنهادات خوب به سمتتان بیاید؟

باید مدتی در بازار حضور فعال داشته باشید باید سرمایه گذاری های موفق داشته باشید در داستان موفقیت نوپاها حضور داشته باشید تا کمکم شما را بشناسند و پیشنهادهای خوب به سمتتان بیایند این همان بحث رجوع است در شبکههای اجتماعی و فوریوم ها عضو باشید. سایتها را بخوانید و در مورد آنها نظر دهید مانند همان کاری که صاحبان سایت برای جذب ترافیک انجام می دهند سرمایه گذار هم باید برای جذب پیشنهادهای سرمایهگذاری خوب کار کند.

سوال ششم: چگونه سرمایه گذار خوبی باشیم؟

فقط چک ها را امضاء نکنید استارت آپ ها زیر نظر داشته باشید و مدام درباره آنها بحث و بررسی کنید همان کاری که یک سهامدار درباره سهام انجام میدهد.

همانطور که در ابتدا اشاره شد مهارت فرشته سرمایه گذار بودن در یک صنعت تقریبا مثل هر بازار دیگری شباهتهایی دارد. برای مثال همان کاری که یک سهامدار موفق انجام میدهد برای یک سرمایهگذار فرشته هم صدق میکند او به مهارت هایی اینچنین نیاز دارد